Ключевой характеристикой любого кредита является процентная ставка и срок кредитования. Именно от этих параметров зависит платеж по кредиту. Ну и, конечно, от суммы кредита, но сумму подразумеваем как данность. Ипотечный кредит не исключение. Хотя тут важна сумма, которая нужна для покупки жилья и которую можно увеличить путем подбора ставки и срока кредита.

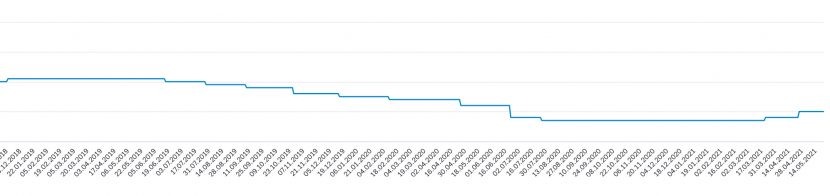

Проценты по кредитным договорам косвенно зависят от ключевой ставки, которую назначает Центральный Банк России.

Последние годы этот показатель имел тренд к снижению, да и пока еще, несмотря на некоторое повышение ключевой ставки, находится на довольно низком уровне.

В общем во время падения ставок кредиты для населения становятся доступнее. А когда ставки снижаются, обычно на первый план выходит процедура рефинансирования кредитов.

В этой статье мы расскажем, что такое рефинансирование кредитов, почему это полезно и на что стоит обратить внимание.

Как рефинансировать кредит

Рефинансирование кредитов — процедура получения нового кредита для погашения действующего. Таким образом кредит становится более интересным — снижается ставка, увеличивается срок кредита, что обычно делает платеж по кредиту меньше.

Зачастую при рефинансировании кредита заемщики погашают сразу несколько кредитов. Например, не только действующий ипотечный кредит, но и другие кредиты, по сути, объединяя несколько кредитов в один на более доступных условиях.

Таким образом, рефинансирование все чаще становится процедурой, в которой участвуют сразу несколько банковских организаций. Ведь задолженность клиента из этих банков переходит в другой, но под более привлекательную ставку.

Для рефинансирования кредитов понадобится выполнить следующие действия:

— Найти подходящее и самое выгодное предложение. Кстати, если вам нужна дополнительная сумма, то ищите именно такие банки. Не все банки при рефинансировании дают дополнительную сумму и позволяют погасить иные кредиты.

— Получить одобрение по кредиту по себе как заемщику. Здесь сразу стоит понимать, берете ли вы новый кредит только на погашение долга в текущем банке или вам нужна дополнительная сумма.

— Оформить в своем банке справку об остатке долга и одобрить недвижимость, являющуюся предметом залога, если у вас ипотечный кредит, с учетом реального остатка долга.

— Провести сделку, заранее подав в первый банк заявление на досрочное погашение в согласованную с новым банком дату.

— Если у вас ипотечный кредит, то нужно погасить ипотеку перед первым банком и зарегистрировать новую ипотеку. Обычно на период перезалога, именно так называется период от выдачи нового кредита до регистрации ипотеки на новый банк, ставка выше. В среднем ставка выше на 2%. Некоторые банки не повышают ставку, но зато, если вы не переоформите залог в отведенное время, например, 2 месяца, то ставка вырастет существенно и уже на все время кредитования. Т.е. в интересах заемщика сделать все быстрее. Для этого ему нужно контролировать и действия «старого» банка по снятию обременения.

— Предоставить в свой новый банк справки о погашении кредитов и, в случае ипотеки, документы о регистрации залога в его пользу.

На первый взгляд такая процедура, особенно при ипотечном кредите, кажется сложной и запутанной. Да еще стоит понимать, что многое зависит от качества сервиса конкретных банков. Кто-то снимает залог быстро, кто-то тянет, теряя даже оригиналы документов, и именно поэтому стоит уточнять в новом банке, делает ли он рефинансирование от того или иного банка или нет. Но в реальности все происходит достаточно просто, т.к. банки уже давно работают с рефинансированием и все процедуры отработаны.

Ну и усилия того стоят.

Преимущества рефинансирования ипотеки

В чем же заключается выгода рефинансирования кредитов, в частности рефинансирования ипотеки?

В первую очередь, очевидно, что это снижение процентной ставки и общей переплаты процентов по кредиту. Нет смысла погашать договор по 12-15%, если текущая рыночная ситуация позволяет взять кредит под 8%.

Кроме того, как мы уже говорили, можно объединить сразу несколько кредитов в один. Причем по вполне нормальной ставке.

Это означает, что, если у человека, ипотечный кредит в одном банке, автокредит — в другом, а кредитные карты — в третьем, то он может все рефинансировать в один кредит. Это позволит не путаться в платежах и датах оплаты, а также не отслеживать сразу несколько продуктов. Можно сделать жизнь проще, и вносить каждый месяц всего лишь одну оплату.

Почему банк может отказать в рефинансировании ипотеки

Банковские организации очень не любят, когда заемщик пропускает платежи. Это говорит о том, что у него появляются финансовые трудности и не является надежным партнером. Поэтому стоит внимательно относиться к исполнению своих кредитных обязательствю.

И уж точно, если у вас есть хотя бы небольшая просрочка, прежде чем обращаться в новый банк, нужно ее закрыть. Обычно с момент погашения просрочки должно пройти 1-2 месяца, чтобы новый банк рассмотрел вас на предмет рефинансирования. Да и то, если недавно была просрочка, не каждый банк возьмет такого клиента.

Кроме того, банки зачастую не берут на рефинансирование, если текущий кредит только что выдан. Обычно рассматривают сделки по договорам, где уже были оплаты платежей, т.е. прошло не менее полугода.

Хотя некоторые банки не ждут такой срок, а берут на рефинансирование раньше. Например, Райффайзенбанк, Совкомбанк, Альфа банк и МИнбанк.

В остальном требования при рефинансировании не отличаются от стандартных, как по обычным кредитам. Но стоит помнить, что у каждого банка свои требования к заемщикам и объекту залога, поэтому выбирайте СВОЙ правильный банк.

И не тяните с рефинансированием, банки уже начали повышать ставки.

Что еще почитать:

Стоит ли рефинансировать ипотеку?

Почему не дают кредит и что делать, чтобы дали

Комментарии: